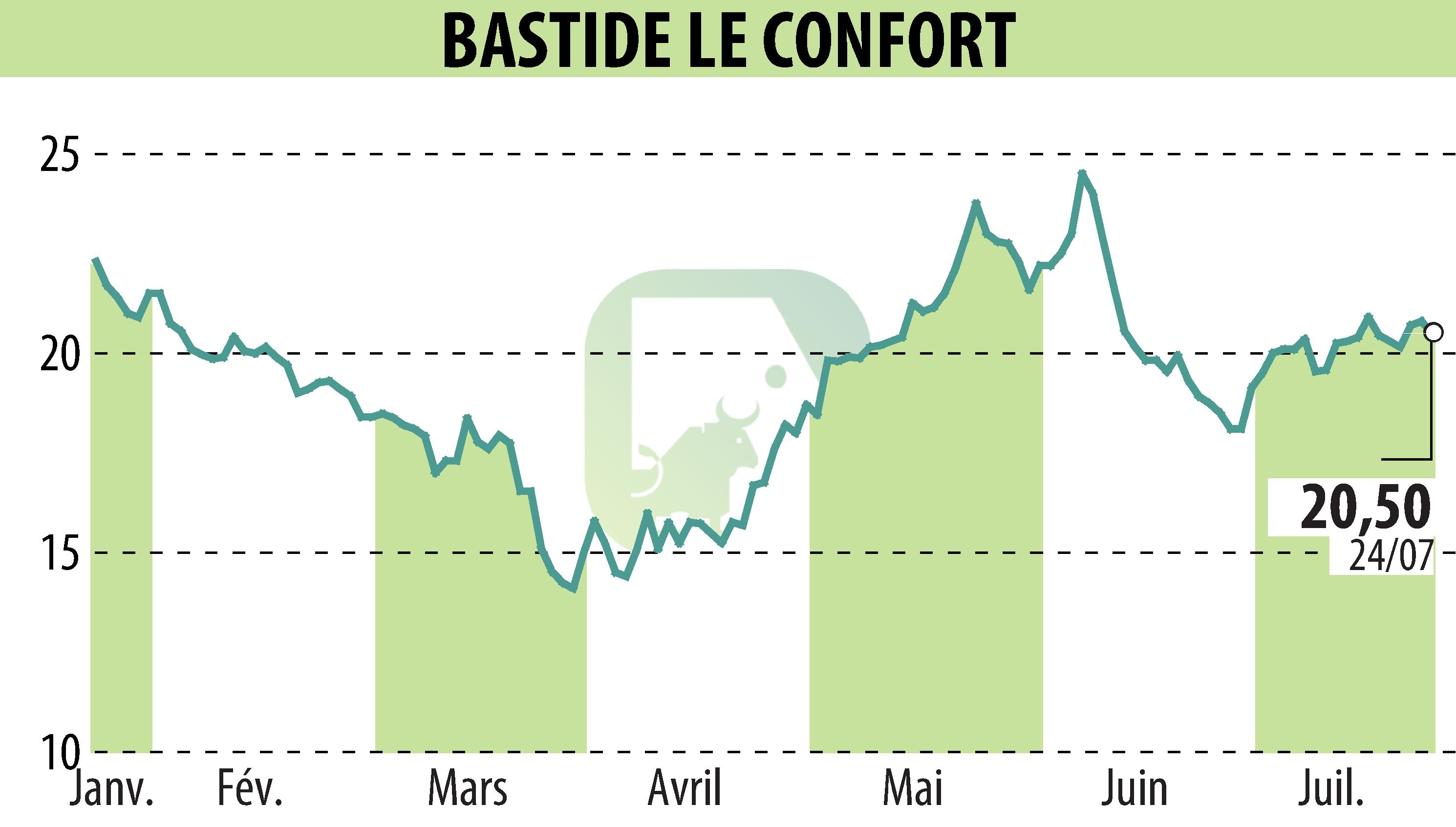

on BASTIDE (EPA:BLC)

Le Groupe Bastide sécurise son financement avec un nouveau crédit syndiqué

Le Groupe Bastide annonce la conclusion d'un contrat de financement de 375 M€, incluant un crédit syndiqué et un crédit renouvelable. Cela remplace le crédit syndiqué de novembre 2021 de 270,5 M€ et de prêts bilatéraux de 38,8 M€.

Le nouveau crédit se divise en trois tranches : une première de 35 M€, amortissable sur 5 ans, une seconde de 215 M€ avec maturité en juillet 2029, et une troisième de 75 M€ avec maturité en juillet 2030. Un crédit renouvelable de 50 M€ sur 5 ans finance les investissements et la croissance.

Le financement est conditionné à un ratio de levier de 4,5 au 31 décembre 2024, diminuant progressivement jusqu'à 4,00 au 30 juin 2027. Le coût de cette dette sera environ 140 points de base supérieur à l'actuel.

Le Groupe Bastide mobilise Natixis, Société Générale et BNP comme chefs de file. Le pool bancaire inclut 10 établissements et trois investisseurs institutionnels. La confiance portés aux perspectives de Bastide a permis de sécuriser ces financements sans contrainte de cession d'actifs.

R. P.

Copyright © 2024 FinanzWire, all reproduction and representation rights reserved.

Disclaimer: although drawn from the best sources, the information and analyzes disseminated by FinanzWire are provided for informational purposes only and in no way constitute an incentive to take a position on the financial markets.

Click here to consult the press release on which this article is based

See all BASTIDE news